可轉(zhuǎn)債有多牛�����?今年以來計劃發(fā)行量較去年全年翻番

發(fā)布日期:2017-05-31 來源:投融資服務(wù)中心

轉(zhuǎn)債計劃發(fā)行規(guī)模近2000億

“2.17再融資新政”過后���,作為為數(shù)不多監(jiān)管鼓勵的再融資方式�,可轉(zhuǎn)債發(fā)行熱情明顯提高�。

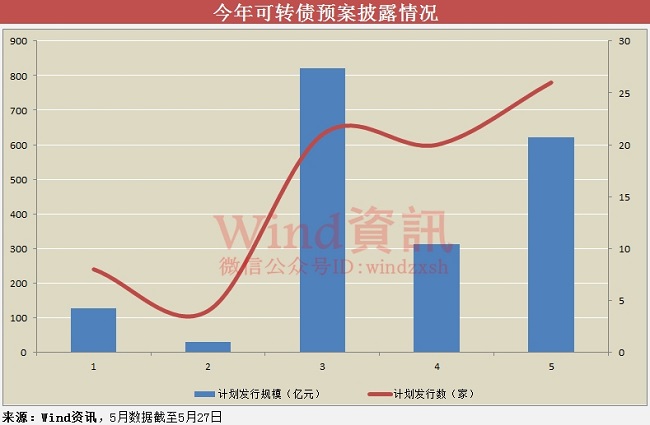

Wind資訊統(tǒng)計數(shù)據(jù)顯示,截至目前,今年以來發(fā)布可轉(zhuǎn)債預(yù)案的上市公司數(shù)量已達79家�����,計劃發(fā)行規(guī)模1910.7044億元���。而去年全年僅有30家企業(yè)發(fā)布了可轉(zhuǎn)債發(fā)行預(yù)案���,涉及規(guī)模868.5627億元��。

其中��,3月份以來,發(fā)布可轉(zhuǎn)債預(yù)案的上市公司數(shù)量為67家,計劃發(fā)行規(guī)模1755.7044億元。

中信證券明明研報分析�,從二月再融資新規(guī)后�����,可轉(zhuǎn)債成為為數(shù)不多監(jiān)管鼓勵的再融資方式,其效果也立竿見影�,不少上市公司修改再融資方案將定增預(yù)案終止以轉(zhuǎn)債預(yù)案替代�。從三月起伴隨著年報期,轉(zhuǎn)債新券預(yù)案開始爆發(fā)���。

不僅如此,可轉(zhuǎn)債計劃融資規(guī)模頻現(xiàn)“大單”��。

截至目前�����,可轉(zhuǎn)債計劃發(fā)行規(guī)模前十的合計規(guī)模達1618億元,其中,光是今年發(fā)布的預(yù)案就有9個�,合計規(guī)模1218億元����。

此外����,中信銀行去年8月份發(fā)布公告稱,擬公開發(fā)行總額不超過400億元的A股可轉(zhuǎn)換公司債券,期限為6年。今年3月���,中信銀行副行長方合英在業(yè)績發(fā)布會上指出,今年該行計劃發(fā)行400億元可轉(zhuǎn)債,可能會對資本充足率有所提升��。

廣發(fā)證券趙中平研報此前點評太陽紙業(yè)可轉(zhuǎn)債預(yù)案�����,稱考慮銀行等其他融資渠道支持����,本次可轉(zhuǎn)債發(fā)行擬募集資金低于此前非公開發(fā)行方案擬募集資金規(guī)模���,從EPS攤薄角度而言���,發(fā)行可轉(zhuǎn)債優(yōu)于非公開發(fā)行股票�����,且可轉(zhuǎn)債利率一般低于普通公司債利率,籌資成本相對較低���。

另外,從已發(fā)行的情況來看�,今年可轉(zhuǎn)債發(fā)行規(guī)模已超過去年去年���。

Wind資訊統(tǒng)計數(shù)據(jù)顯示�����,截至目前,今年以來共發(fā)行3只可轉(zhuǎn)債�,發(fā)行規(guī)模已達310.57億元�,其中光大轉(zhuǎn)債規(guī)模就達300億元��。去年去年則有11只可轉(zhuǎn)債發(fā)行��,發(fā)行規(guī)模212.56億元。

政策支持明顯

實際上��,伴隨著可轉(zhuǎn)債預(yù)案的猛增���,政策支持亦隨之而來�����。

證監(jiān)會早前發(fā)布消息����,擬將可轉(zhuǎn)債�����、可交債發(fā)行改為信用申購�����,針對發(fā)行過程中產(chǎn)生的資金凍結(jié)問題,進一步完善可轉(zhuǎn)債����、可交換債發(fā)行方式����,并就修訂內(nèi)容公開征求意見���,同步啟動證券交易結(jié)算系統(tǒng)技術(shù)改造工作���。

天風(fēng)證券孫彬彬研報分析�����,此次發(fā)行方式的調(diào)整目的自然是為了避免申購時資金波動�����,而在此前,IPO申購早以完成發(fā)行制度向信用申購的轉(zhuǎn)變��。

中金公司研報亦解讀認為�����,監(jiān)管政策意在避免轉(zhuǎn)債發(fā)行對市場資金面形成的沖擊�。實際上����,從洪濤轉(zhuǎn)債開始,轉(zhuǎn)債發(fā)行的網(wǎng)下申購上限便已經(jīng)大幅下調(diào)���,對市場資金面的影響也有了顯著的弱化����。而IPO的申購機制早已調(diào)整,不再需要繳納定金,本次對轉(zhuǎn)債����、可交換債發(fā)行機制的調(diào)整更為徹底�����。

華泰證券研報認為,從投資者角度而言,此次可轉(zhuǎn)債��、可交債發(fā)行方式的調(diào)整大幅提升了資產(chǎn)對于投資者的吸引力�����,為上市公司通過可轉(zhuǎn)債��、可交債融資提供便利,也打開了券商相關(guān)承銷業(yè)務(wù)空間。未來可轉(zhuǎn)債、可交債市場有望迎來新一輪發(fā)����,為券商投行帶來新的盈利增長點���,大中型券商和特色化差異化券商將率先受益��。

新規(guī)不僅對投資者造成影響,對于發(fā)行人亦有影響。

中金公司研報分析�����,對于發(fā)行人而言�,由于投資者不再需要繳納定金��,甚至?xí)钔顿Y者虛增申購量�,從而降低發(fā)行難度�����。因此��,發(fā)行人原則上可以進一步弱化條款并降低融資成本����。不過�����,發(fā)行人考慮的因素還包括股東尤其是大股東利益���、促轉(zhuǎn)股等因素��。因而發(fā)行人未必一定會弱化條款,但至少選擇空間加大,其中票息條款弱化的概率更大��。此外��,由于發(fā)行難度降低�、也不再會造成資金面沖擊����,發(fā)行人選擇發(fā)行的時間窗口將會更加靈活。

轉(zhuǎn)債堰塞湖有望緩解

隨著轉(zhuǎn)債預(yù)案數(shù)量的急劇增加,堰塞湖問題亦引發(fā)市場關(guān)注����。同時���,5月以來,未見可轉(zhuǎn)債發(fā)行��。

第一財經(jīng)日報援引華創(chuàng)證券固收分析師王文歡分析���,可轉(zhuǎn)債發(fā)行放緩與上市公司年報轉(zhuǎn)股分紅有關(guān)���。上市公司在發(fā)行可轉(zhuǎn)債后����,如果推出轉(zhuǎn)股分紅方案,需要對轉(zhuǎn)股價進行相應(yīng)調(diào)整����。

因此�����,分紅送轉(zhuǎn)是可轉(zhuǎn)債5月份發(fā)行放緩的原因之一,6月之后可轉(zhuǎn)債的發(fā)行有望再度加快�。

同時����,根據(jù)澎湃新聞對最新的再融資監(jiān)管意見的解讀�����,可轉(zhuǎn)債和優(yōu)先股單獨排隊���,享受綠色通道�。若綠色通道能夠?qū)嵤┞涞?�,未來可轉(zhuǎn)債審批節(jié)奏有望明顯加速����,解決轉(zhuǎn)債預(yù)案堰塞湖的風(fēng)險�����。

興業(yè)證券唐躍研報亦認為,轉(zhuǎn)債發(fā)行方式改為信用發(fā)行實際上掃除了擴容的又一障礙,估計下半年極有可能見到市場井噴的狀態(tài)���。對于二級市場來說,除供給壓力外�����,基礎(chǔ)資產(chǎn)仍呈弱勢,目前仍未到反轉(zhuǎn)的節(jié)點���,仍是緩慢布局的階段。

中信證券明明研報分析���,2017年的轉(zhuǎn)債市場在經(jīng)歷暴跌洗禮后開局,內(nèi)外壓力均難言緩和�,一方面正股市場情緒未穩(wěn)���,且監(jiān)管開始步步趨嚴(yán)�����;另一方面轉(zhuǎn)債市場的估值也并非絕對觸底,安全墊看起來并不保險��。

投資方面���,研報認為���,由于轉(zhuǎn)債待發(fā)預(yù)案較多�,下半年轉(zhuǎn)債的發(fā)行預(yù)計依舊保持一定的節(jié)奏����,因此投資者必然會面臨著選擇新券還是老券的難題,考慮到個券流動性差異的問題�,二季度將會以存量博弈開頭后逐步向增量博弈過渡����。